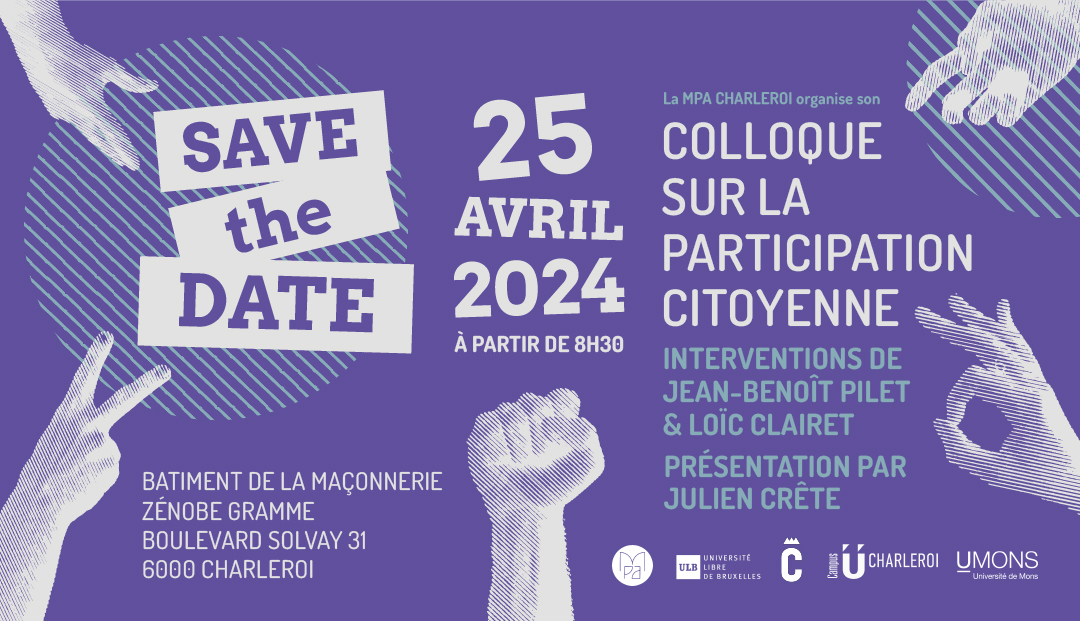

Les lauréat.e.s de l’appel à projet “Initiatives citoyennes 2024” sont connu.e.s !

La Ville de Charleroi et la Maison de la Participation et des Associations sont ravis de dévoiler les lauréats de l’appel à projets “Initiatives citoyennes 2024”, visant à renforcer la convivialité et la cohésion sociale à Charleroi.

Des projets variés ont émergé grâce à la mobilisation des citoyens, associations et comités.

Le processus pour élire les lauréats était divisé en 3 phases :

- Les citoyen.ne.s étaient invité.e.s à voter pour leurs projets préférés, de façon numérique sur la plateforme Charleroi Mon opinion du 13 novembre au 3 décembre 2023

- Un jury externe s’est réuni pour répartir le budget aux candidat.e.s de leurs choix

- Enfin, une grande soirée de clôture s’est tenue le mardi 30 janvier 2024, où les visiteurs pouvaient voter pour leurs 3 projets favoris.

Deux classements distincts ont été établis cette année, avec des récompenses de 25 000€ pour les ASBL lauréates et 15 000€ pour les associations de fait.

Félicitations à tous les lauréat.e.s et participant.e.s pour leur engagement en faveur de la cohésion sociale. La Ville de Charleroi et la Maison de la Participation et des Associations attendent avec impatience les projets de l’année prochaine.

Découvrez les résultats pour chaque phase :

Le Père Noël dans différents quartiers de Charleroi ce 16 décembre !

Décembre est là et la magie des fêtes s’installe dans les différents Districts de Charleroi.

De nombreux événements, soutenus par les Conseils de Participation de Charleroi, sont organisés tout au long de ce dernier mois de l’année.

N’hésitez pas à nous rejoindre et à y participer !

- LE SAMEDI 16 DECEMBRE (District Centre)

Les Fiers Damrémois vous invitent à leur Parade de Noël en présence du père Noel et de ses lutins

𝗟𝗲 𝗽𝗿𝗼𝗴𝗿𝗮𝗺𝗺𝗲 :![]()

15 h: Rendez-vous au CEME, 147 rue des Français à 6020 Charleroi.

Vers 19h : Distribution de cougnous au CEME dans l’ambiance du marché de Noël du CID de Dampremy.

- LE SAMEDI 16 DECEMBRE (District Nord)

L’animation de quartier Jumet Heigne propose une Parade et des Animations de Noël à Jumet Heigne

𝗟𝗲 𝗽𝗿𝗼𝗴𝗿𝗮𝗺𝗺𝗲 :![]()

17h – 18h: Exposition de dessins à la Chapelle

18h: Début du cortège.

20h: Fin du cortège à la chapelle avec animations musicales

Plus d’infos : https://www.facebook.com/photo/?fbid=3577952169152422&set=pcb.898363334967896

- LE SAMEDI 16 DECEMBRE (District Nord)

Ransart et ses Maraîchers, les commerçants de Masses Diarbois et Dardar ASBL organisent, entre 16h et 20h, un marché artisanal de Noël et une initiation à la sarbacane sportive.

Le père Noël sera présent pour partager ce moment convivial comprenant photos gratuites et distribution de cougnous !

Rendez-vous : rue Paul Pastur sur le parking du Tailleny à Ransart

Plus d’infos: https://www.facebook.com/profile.php?id=100092687147386

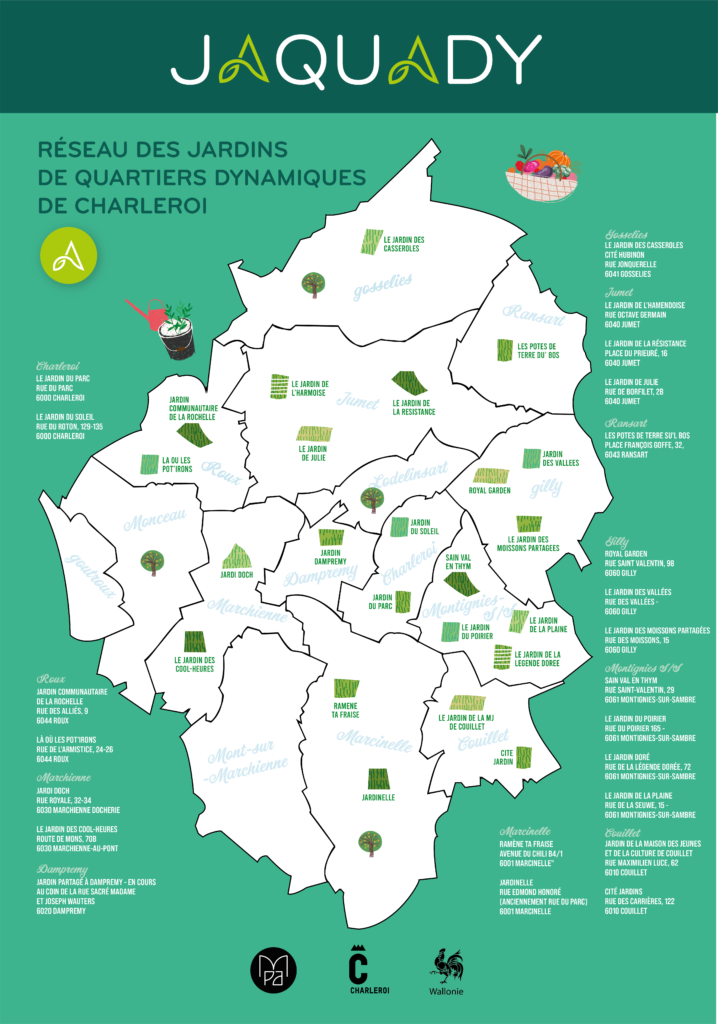

Le réseau Jaquady (Jardins de quartiers dynamiques), un réseau de jardins partagés pour redynamiser les quartiers de Charleroi

Le réseau Jaquady est un réseau de jardins partagés de la région de Charleroi. Il a été créé en 2010 pour favoriser la collaboration et la coordination entre les différents jardins partagés de Charleroi. Le réseau Jaquady compte actuellement 25 jardins répartis sur l’ensemble du territoire carolo, répertoriés sur la carte ci-dessous.

Les jardins partagés sont des espaces de terrain cultivé qui sont mis à disposition de personnes qui ne disposent pas de leur propre jardin ou qui désirent bénéficier d’un jardin partagé comme outil de redynamisation du quartier. Les jardiniers peuvent y cultiver des fruits, des légumes, des fleurs et des plantes aromatiques. Les jardins partagés sont également des lieux de rencontres et d’échanges, où les jardiniers peuvent partager leurs connaissances et leurs expériences.

Les jardins partagés du réseau Jaquady revêtent plusieurs formes, parcelles collectives et/ou individuelles, sur des terrains privés ou publics. Ils sont créés par et pour les citoyens afin de redynamiser le quartier, entre autres.

Les objectifs du réseau Jaquady sont multiples :

- Favoriser la convivialité et les rencontres : les jardins partagés sont des lieux de rencontres et d’échanges où les jardiniers peuvent partager leurs connaissances et leurs expériences. Ils contribuent ainsi à créer du lien social dans les quartiers ;

- Promouvoir la production de nourriture locale : les jardins partagés permettent de produire des fruits, des légumes et des herbes aromatiques à proximité des lieux de vie des citoyens. Cela contribue à réduire les distances de transport et à favoriser la consommation de produits locaux ;

- Contribuer à la biodiversité : les jardins partagés favorisent la biodiversité en accueillant une variété de plantes et d’animaux. Ils contribuent ainsi à améliorer la qualité de l’environnement urbain ;

- Lutte contre le gaspillage alimentaire : les jardins partagés permettent de réduire le gaspillage alimentaire en encourageant la consommation de produits frais et locaux.

Les activités du réseau Jaquady

Le réseau Jaquady organise des formations, des événements et des animations pour les jardiniers des jardins partagés. Il met également à disposition des outils et des ressources pour les jardins partagés.

Parmi les activités coorganisées par le réseau Jaquady et les membres de celui-ci, on peut citer :

- Des moments de rencontres et d’échanges entre les bénévoles actifs sur les jardins partagés ;

- Des événements festifs, tels que des fêtes de quartier ou des balades vélos gourmandes ;

- Des animations pédagogiques, telles que des ateliers pour les enfants et le adultes

Le réseau Jaquady, un acteur important de la transition écologique

Les jardins partagés du réseau Jaquady jouent un rôle important dans la transition écologique : Ils contribuent à rendre la ville plus verte, plus conviviale et plus durable.

Le réseau Jaquady est un acteur dynamique qui travaille à promouvoir les jardins partagés et à soutenir les jardiniers. Il contribue ainsi à faire de Charleroi une ville plus verte et plus solidaire.

Pour de plus amples informations, n’hésitez pas à prendre contact avec nous :

Julie Claes

Chargée de Participation Citoyenne – Réseau Jaquady

071 53 91 53

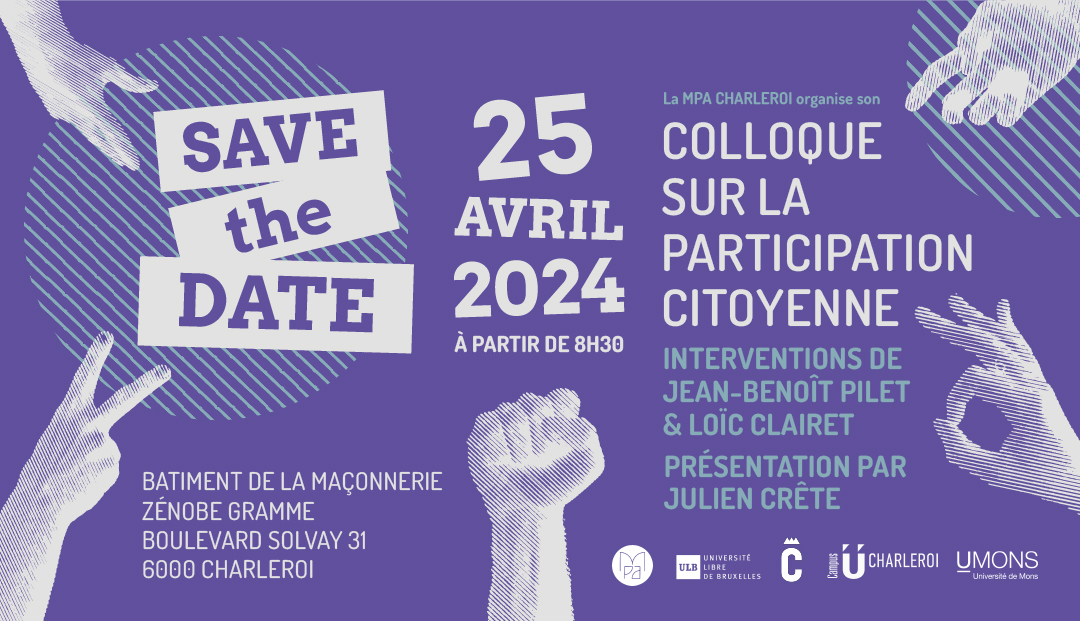

Appel à Projets Initiatives Citoyennes : Grande Soirée de Clôture le 30 Janvier 2024

Vous le savez, le 9 octobre dernier, la ville de Charleroi et la MPA ont lancé l’Edition 2024 de l’Appel à Projets « Initiatives Citoyennes ».

Les dossiers ont été rentrés pour le 3 novembre, les critères d’éligibilité ont été vérifiés et pas moins de 18 projets peuvent prétendre à bénéficier de ce soutien

Les lauréats seront connus, à l’issue d’un processus de sélection en 3 étapes.

La première étape, celle des votes en ligne, s’est clôturée le 3 décembre dernier !

Place désormais au Vote du Jury externe. Une seconde étape qui se déroulera du 4 au 22 décembre prochain

Chacune de ces deux premières étapes constitue une opportunité, pour chaque dossier candidat de décrocher 2 points de pondération.

La 3ème et ultime étape de sélection se déroulera le 30 Janvier prochain à l’occasion d’une Cérémonie de Clôture qui se déroulera au sein de la Maison de la Participation et des Associations.

Lors de cet évènement, les candidat.e.s auront la possibilité de présenter leurs projets. Afin d’aider les porteurs de projets dans cet exercice de présentation, des ateliers seront organisés du 8 au 16 janvier à la MPA !

C’est que l’enjeu est de taille ! Les citoyen.ne.s présents à la soirée de clôture auront la possibilité de voter, en présentiel, via un formulaire papier.

Un vote crucial puisque 4 points de pondération seront attribués à chacun des projets élus par le public dans les limites du budget disponible.

L’ensemble des votes seront comptabilisés et les lauréats seront dès lors connus !

LE SYSTEME DE POINTS EN UN COUP D’OEIL !

La méthode de cotation a été revu pour refléter notre désir d’inclusivité et de participation active. Chaque projet pourra cumuler jusqu’à 8 points lors des différentes phases de sélection :

- 2 points seront attribués lors des votes en ligne.

- 2 points supplémentaires pourront être obtenus lors des délibérations du jury.

- Et enfin, lors de la grande soirée de clôture le 30 janvier 2024, 4 points pourront être remportés, car le public aura son mot à dire !

Besoin d’un Coup de Pouce ? 🚀

Pas de panique ! Nous avons pensé à tout ! Vous pouvez prendre contact avec nous si vous avez la moindre question ! Des ateliers de préparation (pitch ateliers) sont organisés pour vous aider à peaufiner votre projet et à être au top pour la soirée de clôture. Notre équipe sera à vos côtés pour vous guider et vous préparer.

À Vos Agendas ! 📅

Les prochaines échéances :

| Quoi ? | Dates – Échéances |

| Rassemblement du Jury | Du 4 au 22 Décembre 2023 |

| Préparation des pitchs | Du 8 au 26 Janvier 2024 |

| Annonce des lauréats et soirée de clôture | 30 Janvier 2024 |

| Réalisation des projets | Du 1 Février au 22 Décembre 2024 |

| Remise des factures | Avant le 1 Décembre 2024 |

En Conclusion… ✨

Consultez le règlement complet pour tous les détails ! N’hésitez pas à prendre contact avec nous si vous avez la moindre question : donovan@mpacharleroi.be ou 071/53.91.53.

Vente d’authentiques plaques de rue de Charleroi !

Vente de véritables plaques de rue de Charleroi!

Ces dernières années, des centaines de plaques de rue ont été remplacées à Charleroi !

Une conséquence du changement de nom de nombreuses voiries afin de supprimer les doublons odonymiques issus de la fusion des communes.

Ces anciennes plaques, qui ont réellement orné les rues de la cité carolo, ont fait l’objet d’une grande opération de vente, l’an dernier.

Une vente organisée par la Ville de Charleroi et la Maison de la Participation et des Associations.

Plus de 400 citoyen.ne.s ont ainsi pu acquérir ce petit bout d’histoire, toujours collective et souvent très personnelle.

Aujourd’hui, de nombreuses plaques sont encore disponibles !

Une chance unique de posséder un peu du Charleroi d’autrefois !

Alors, vous, Carolo, Amateur·trice d’objets insolites, Brocanteur·euse ou Autre, contactez nous, pour acquérir une ou plusieurs de ces authentiques plaques de rue de Charleroi !

Une vente qui peut se faire par lot, à des prix particulièrement intéressants :

- 1 plaque : 40 €

- De 2 à 5 plaques : 20€ l’unité

- De 6 à 10 plaques : 15 € l’unité

- 11 plaques ou plus : 10€ l’unité

Comment faire ?

- Consultez les plaques encore disponibles dans ce listing : Listing mis à jour en temps réel.

- Rendez-vous dans nos locaux à la Maison de la Participation et des Associations (Route de Mons 80, 6030 Marchienne-au-Pont) pour voir de près ces témoins historiques.

- Payez sur place en liquide.

Quelques règles :

- Premier arrivé, premier servi.

- Mise à jour du listing en fin de journée.

- Paiement sur place et uniquement en liquide.

- Pas de réservations.

Pour toute information complémentaire, n’hésitez pas à nous contacter à info@mpacharleroi.be ou au +32 71 53 91 53.

Quelques exemples de plaques :

Co

L’Art Prend Vie au Musée des Beaux-Arts !

Le 18 novembre, de 11:00 à 18:00, le Musée des Beaux-Arts de Charleroi ouvre grand ses portes à tous !

Le constat ? Il est temps de briser les préjugés ! Certains pensent encore que le musée n’est pas pour eux. Détrompez-vous ! Le musée est un lieu de partage, d’émotion et de découverte pour tout un chacun.

L’objectif ? Rendre le musée vivant et participatif ! Nous souhaitons, non seulement accueillir tous les publics, mais encore les impliquer activement dans la vie du musée.

Comment ? Grâce à la collaboration étroite entre le Conseil de Participation Citoyenne de Charleroi Centre, Le Musée des Beaux-Arts de Charleroi et des partenaires et artistes de la région, nous avons préparé des projets spéciaux dévoilés ce jour-là. Mais, ce n’est pas tout ! Vous, visiteurs, aurez l’opportunité unique de prendre part à diverses activités : ateliers d’écriture, réalisation d’autoportraits de votre ombre, et bien d’autres surprises !

Que vous soyez un habitué des lieux culturels ou que vous mettiez les pieds dans un musée pour la première fois, rejoignez-nous pour cette journée exceptionnelle où l’art prendra véritablement vie devant vos yeux !

Au Programme :

DE 11 À 18 HEURES :

- ARTICLE 27, au sein de La Galerie :

Présentation d’une création collective réalisée dans le carde du projet artistique « Pi(g)mentons notre vie ». Un projet co-porté par l’asbl Article 27 et l’Espace Citoyen de Dampremy (CPAS de Charleroi) avec l’étroite collaboration des Ateliers de l’escargot et des artistes détachées : Muriel Adam et Nathalie Galland ( Natafée ). Le groupe s’est plongé dans la cuisine des saveurs et des œuvres pour vous dresser un.e joli.e « table-au » !

- CHARLIEQUEEN EN PARTENARIAT AVEC HAPPY SLOW PEOPLE, au sein de La Galerie :

Venez découvrir le résultat de l’atelier de collage « Peintresses, êtes-vous là ? », donné dans le cadre des Journées du Matrimoine, en septembre dernier. Lors de cet atelier, les participantes sont parties à la rencontre des femmes peintres exposées au Musée des Beaux-Arts. Elles ont choisi l’œuvre de Marie Rosen comme point de départ de leur travail. Ensuite, elles ont laissé parler leur imaginaire…

- L’ESPACE CITOYEN DE DAMPREMY & SORALIA. Salle “Black Box”, passage vers “Black Box” et local atelier :

L’atelier « Jeud’imagine » est une collaboration entre l’espace citoyen de Dampremy et Soralia Charleroi). Les participantes de « Jeud’imagine » profitent de l’accueil du Musée des Beaux-Arts de Charleroi pour vous présenter leurs autoportraits et leurs créativités. Une découverte surprenante entre le travail, l’histoire et l’autoportrait de l’artiste peintre locale : Gilberte Dumont, les autoportraits des participantes et la transposition de l’œuvre « En juin 1884 », d’Anna Boch.

- MAISON MIEUX-ÊTRE. Salle Contemporaine

Peinture Collective réalisée par les bénéficiaires.

DE 11 À 13 HEURES :

- LES ATELIERS DE L’ESCARGOT . Salle Contemporaine :

Les Ateliers de l’escargot animent des ateliers d’écriture à la prison de Jamioulx depuis plusieurs années en collaboration avec le CAL de Charleroi.

Les participants sont allés à la rencontre d’œuvres du Musée des Beaux-Arts de Charleroi.

Des histoires sont nées en écho à ces illustrations. À partir de leurs fragments et de leurs illustrations, le public du Musée des Beaux-Arts est invité à se laisser inspirer pour écrire en résonance avec la parole des détenus.

- OSE STARS, Grande Salle d’Accueil

Slam/Impro/Expression

ENTRE 12 et 18 HEURES :

- MICHEL FOSTIER , conteur et FRANÇOIS-XAVIER HEURION, accompagnant à la percussion, 3 représentations dans la Salle Contemporaine:

Dans les pas de LUCY . Prestation orale accompagnée de séquences de percussion sur un handpan, en regard de l’œuvre de Johan Muyle, “Lucy, I have a dream”. Sur le ton du conte, Michel Fostier s’adressera tantôt au public présent, tantôt à Lucy, elle-même, notre ancêtre commune.

- JEREMIE THOLOME , 3 représentations dans l’Espace Paysage:

Poésie performée devant le tableau “Les fumées” de Pierre Paulus. Lecture de textes poétiques à voix haute.

DE 14 H 15 À 15 H 45 :

- CORO STELUTIS , au sein de la Grande Salle d’Accueil:

Chœur à quatre voix mixtes constitué d’une quarantaine de membres, et de trois accordéonistes sous la Direction de la talentueuse Cheffe de chœur, Cindy Basso-Valentina.

DE 16 H 00 À 16 H 45 :

- IMPROCAROLO, Galerie et Salle néoclassique :

La ligue d’impro de Charleroi vous proposera des Improvisations théâtrales sur des œuvres du musée en mettant à l’épreuve les joueurs et peut-être même le public !

ENTRE 17 et 18 HEURES :

- VIE FEMININE, 3 représentations dans la Grande Salle d’Accueil :

Lors d’une soirée Mondaine en 2023, 6 femmes se rencontrent et découvrent que deux artistes d’une même époque se connaissaient… Hannah Boch et Victor rousseau. Entre la dame à la Glycine et les saisons Viriles, toute une histoire !

Rendez-vous le 18 novembre, de 11:00 à 18:00, au Musée des Beaux-Arts. Ensemble, faisons vivre l’art !

Appel à Projets Initiatives Citoyennes : C’est parti pour les votes en ligne !

Vous le savez, le 9 octobre dernier, la ville de Charleroi et la MPA ont lancé l’Edition 2024 de l’Appel à Projets « Initiatives Citoyennes ».

Les lauréats seront connus à l’issue d’un processus de sélection en 3 étapes.

La première débute ce lundi 13 novembre avec les votes en ligne! Des votes en ligne qui seront possibles jusqu’au 3 décembre .

Comment voter? On vous explique tout dans la vidéo ci-dessous :

Focus sur les nouveautés de cette édition 🌟

Le système de points a été revu pour refléter notre désir d’inclusivité et de participation active. Votre projet pourra cumuler jusqu’à 8 points lors des différentes phases de sélection :

- 2 points seront attribués lors des votes en ligne.

- 2 points supplémentaires pourront être obtenus lors des délibérations du jury.

- Et enfin, lors de la grande soirée de clôture le 30 janvier 2024, 4 points pourront être remportés, car le public aura son mot à dire !

Chaque étape compte, chaque moment est une chance de briller, alors ne laissez rien au hasard.

Besoin d’un Coup de Pouce ? 🚀

Pas de panique ! Nous avons pensé à tout ! Vous pouvez prendre contact avec nous si vous avez la moindre question ! Des ateliers de préparation (pitch ateliers) sont organisés pour vous aider à peaufiner votre projet et à être au top pour la soirée de clôture. Notre équipe sera à vos côtés pour vous guider et vous préparer.

À Vos Agendas ! 📅

Les prochaines échéances en un coup d’oeil :

| Quoi ? | Dates – Échéances |

| Votes en ligne | Du 13 Novembre au 3 Décembre 2023 |

| Rassemblement du Jury | Du 4 au 22 Décembre 2023 |

| Préparation des pitchs | Du 8 au 26 Janvier 2024 |

| Annonce des lauréats et soirée de clôture | 30 Janvier 2024 |

| Réalisation des projets | Du 1 Février au 22 Décembre 2024 |

| Remise des factures | Avant le 1 Décembre 2024 |

En Conclusion… ✨

Consultez le règlement complet pour tous les détails et rejoignez-nous dans cette belle aventure ! N’hésitez pas à prendre contact avec nous si vous avez la moindre question : donovan@mpacharleroi.be ou 071/53.91.53.

Charleroi en Vert : Festival Outre-Mondes et Initiatives Durables à l’Eden le 14 Octobre

📅 Date : 14 octobre 2023

🕓 Heure : 13h30 à 18h

📍 Lieu : Eden Charleroi (boulevard Jacques Bertrand 1/3 6000 Charleroi)

Le samedi 14 octobre, le réseau Jaquady (Jardins de quartiers dynamiques) en collaboration avec le CPAS de Charleroi et la Maison médicale l’Espace-temps de Gilly, vous donnent rdv lors du Festival Outre-mondes de l’Eden.

Afin de découvrir les initiatives vertes de Charleroi, nous vous proposons deux activités :

13:30 | En selle pour découvrir les jardins participatifs de Charleroi

Balade à vélo d’une quinzaine de kilomètres : découverte du Pays Vert et pauses gourmandes dans des jardins partagés pour en apprendre davantage sur différents projets participatifs de Charleroi.

> Révision gratuite du vélo prévue dès 12:30 (vous êtes responsable de votre vélo).

> Possibilité d’emprunter un vélo (sur demande lors de l’inscription dans la case « vos remarques »).

À partir de 12 ans

Gratuit sur inscription

En partenariat avec Réseau Jaquady MPA, CPAS, GRACQ-Charleroi, Terril-bles, Brillo

14:00 > 18:00 | De la graine à l’assiette

Quel est le parcours d’une graine jusqu’à notre assiette ? Des jardins partagés et potagers collectifs vous le font découvrir à travers plusieurs ateliers : grainothèque, fabrication d’un seau à chicons, dégustations, …

En partenariat Réseau Jaquady, MPA, CPAS, Maison médicale Espace-Temps Gilly

Vous désirez plus d’informations, vous pouvez prendre contact par mail : julie@mpacharleroi.be

ou par téléphone au 071 53 91 53.

Pour rester informé des dernières actualités concernant cet événement, suivez la page Facebook de l’évènement.

Nous avons hâte de vous y retrouver !

Conseils de participation : La FAQ !

1. Qu’est-ce qu’un Conseil de Participation (C.P.) ?

Les C.P. sont des dispositifs de participation citoyenne mis en place par la Ville de Charleroi depuis juin 2013. Ils ont pour but de débattre des questions d’intérêt général au sein de différents districts de Charleroi.

2. Combien y a-t-il de Conseils de Participation ?

Il existe cinq Conseils de Participation, correspondant aux cinq districts de Charleroi : centre, nord, sud, est et ouest.

3. Qui peut rejoindre un Conseil de Participation ?

Toute personne âgée d’au moins 16 ans et ayant un lien avec l’un des districts de Charleroi (habitant, exerçant une activité…) peut devenir membre, à l’exception des mandataires politiques et des personnes travaillant dans un cabinet politique.

4. Comment intégrer un C.P. ?

Un futur membre peut être parrainé par un membre actif ou par le référent du C.P. Après plusieurs réunions d’essai et une évaluation, le candidat peut être accepté comme membre.

5. Y a-t-il une limite au nombre de membres d’un C.P. ?

Oui, chaque C.P. est limité à 20 membres actifs.

6. Quels sont les objectifs des C.P. ?

Les C.P. ont pour mission de débattre de questions d’intérêt général, de poser des questions au Conseil communal, de réaliser des projets de cohésion sociale et de répondre aux missions de consultation sollicitées par la Ville.